近期市场再度开启了“冰火两重天模式”,科技股持续走强、而传统赛道继续遇冷阴跌不止,如此极致的行情,让一众投资者十分茫然:现在应该追涨科技,还是坚守传统老赛道?

回顾过去十年各类资产的历史表现来看,风格轮动是资本市场的常态。无论是股票还是债券、大盘股还是小盘股、消费抑或周期科技,没有一类资产或者风格能够持续领先,也基本没有什么规律可言,各类资产之间呈现明显的低相关性。如果只持有单一资产或单一行业,不仅会错过其他资产的投资机会,同时也面临着更高的投资风险。

因此不难看出,在风格快速轮动的A股市场,我们需要通过合理的资产配置,有效分散风险、减小持仓的波动,让我们更容易拿得住,最终才能享受到时间的复利。

正如诺贝尔经济学奖得主威廉夏普所言:一个成功的投资者,85%归功于正确的资产配置,10%来自于选择投资目标的功力,5%必须靠上帝的保佑。

今天就为大家介绍一种有效的基金资产配置方法——股债平衡法。

股债平衡法是由投资大师格雷厄姆提出,在《聪明的投资者》一书中,格雷厄姆给出了一个简单有效的资产配置公式:50-50策略,即权益类资产和固收类资产仓位各50%。同时,需要在市场波动的过程中定期调整,以保持两者的比例固定,即“动态平衡”。

“动态平衡”基于“各类资产均值回归”的原理,卖出涨得多的,加仓跌得多的,在一定程度上实现了“高抛低吸”,起到了有效平滑投资组合波动风险的作用。

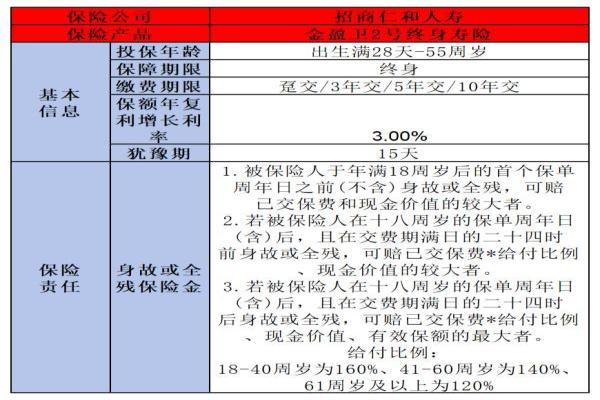

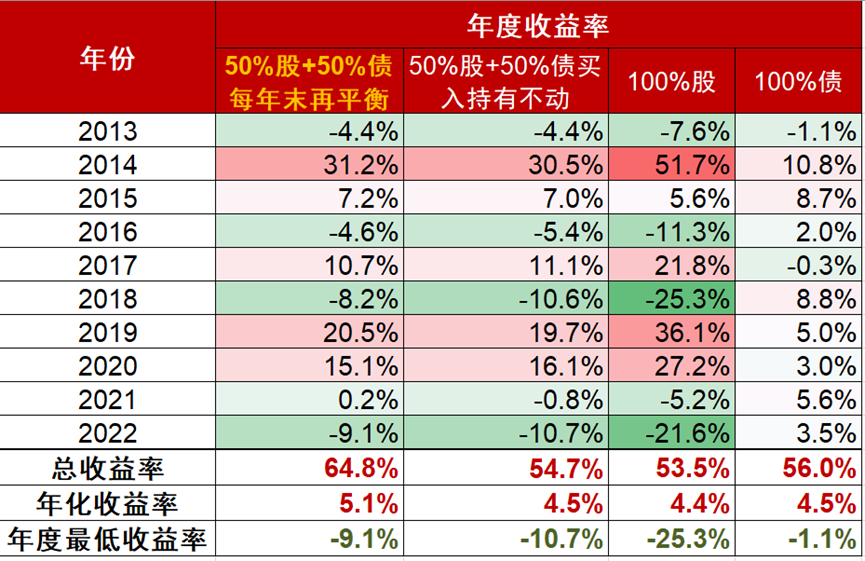

我们以沪深300指数代表股票类资产,中证全债指数代表固收类资产,从2013年到2022年策略的回测情况显示如下:

数据来源:Wind,回测期限2013.1.1-2022.12.31,本次回测未考虑交易成本,指数历史业绩不预示未来表现。

不难发现,股债平衡策略的确行之有效,50%股+50%债组合的收益率和年度最低收益率明显优于100%股策略,而且通过每年的再平衡策略,使得策略的持有体验感进一步改善,更有利于投资者“拿得住”。

在了解了资产配置策略之后,我们就需要选择具体的基金产品进行组合。可以考虑“核心-卫星策略”。

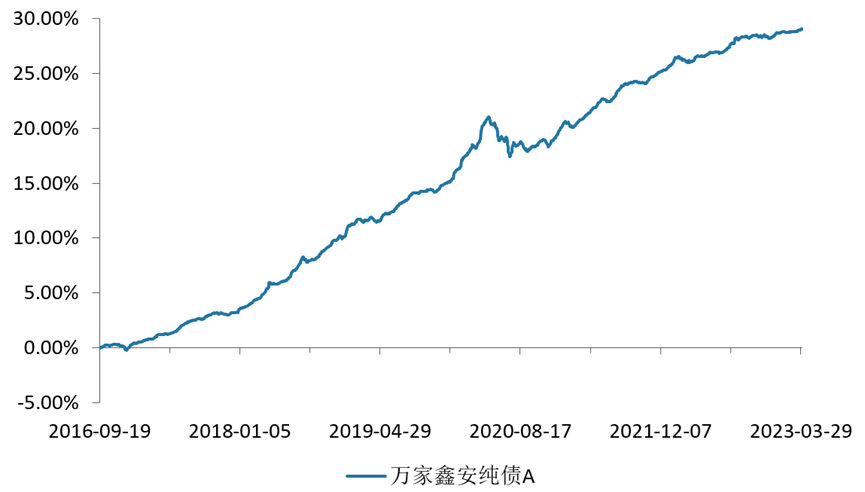

其中,核心仓位一般以风险适中的产品为主。如果风险偏好水平较低,倾向于获得稳定收益,核心仓位可以以固收类基金为主。以万家鑫安为例,自2016年9月18日成立以来,累计收益29.06%,在2017-2022连续六个完整年度获得正收益。

业绩数据来自基金定期报告,截至2023.3.31。基金的完整历史业绩见文章末尾。

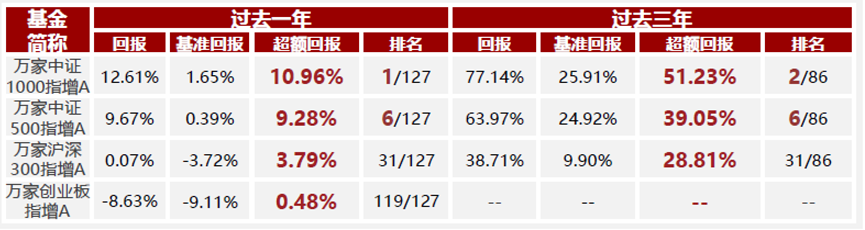

如果风险承受能力较强,则可以考虑风格明确、配置均衡的宽基指数(增强)基金为主,追求获取市场的贝塔收益。万家基金量化投资部总监乔亮管理的四只指数增强型产品近3年平均超额回报达39.7%,超额收益突出。

数据来源:业绩来自万家基金,经托管行复核,指数数据来自wind,排名来自银河证券,截至2023.3.31。基金完整历史业绩见文章末尾。

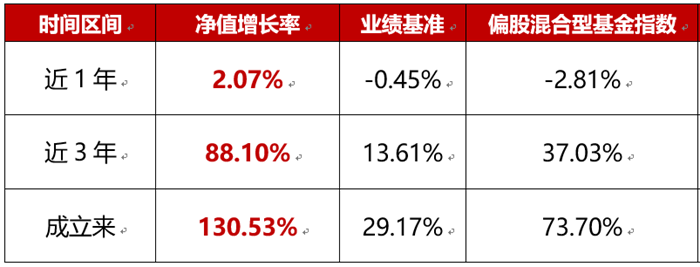

卫星仓位一般以行业或者风格类基金为主,追求获取更高的收益目标。今年以来人工智能浪潮席卷全球,万家基金权益基金经理耿嘉洲管理的万家人工智能近3年回报88.10%,超额收益达74.49%。

数据来源:业绩来自万家基金,经托管行复核,指数数据来自wind,排名来自银河证券,截至2023.3.31。基金完整历史业绩见文章末尾。

总体而言,核心和卫星仓位的分配需要投资者结合自身风险偏好决定,稳健型的投资者可以考虑70%核心组合+30%卫星组合,风险偏好较高的投资者可以考虑30%核心组合+70%卫星组合。

随着资管新规的落地,我们迎来了一个资产配置的黄金年代。市场日益成熟、底层资产不断丰富,也让投资者拥有多样化的选择进行配置,有效的资产配置不是为了跑得更快,而是帮助我们走得更远,更稳。

风险提示:基金的过往业绩不预示其未来表现,基金管理人管理的其他基金的业绩和其他投资人员取得的过往业绩并不预示其未来表现,也不构成基金业绩表现的保证。证券市场因受宏观经济等因素影响而引起波动,将引起基金收益水平发生波动的潜在风险。本基金对于每份基金份额,设定一年持有期,故投资者将面临在持有期到期前无法赎回的风险。投资人购买基金时应详细阅读该基金的基金合同、招募说明书、产品资料概要等法律文件,了解基金基本情况。基金法律文件中关于基金风险收益特征与产品风险等级因参考因素不同而存在表述差异,投资者应结合自身投资目的、期限、风险偏好、风险承受能力审慎决策并承担相应投资风险。在代销机构购买时,应以代销机构的风险评级规则为准。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金投资须谨慎。

*万家鑫安纯债A成立于2016.09.18,2017-2022年净值增长率分别为:3.12%,6.84%,5.00%,3.61%,4.63%,2.35%;2017-2022年业绩比较基准收益率分别为:0.37%,7.53%,4.28%,2.83%,4.73%,3.11%。业绩比较基准为中债综合指数(总财富)收益率*90%+1年期定期存款利率(税后)*10%。现任基金经理周潜玮(2022.4.27至今),基金经理周慧(2023.6.2至今)。以上数据来自各基金定期报告。

*万家中证1000成立于2018.1.30(2018.12.3由万家家裕债券型证券投资基金转型为本基金),A类2018-2021净值增长表现分别为:-6.28%,40.77%,33.58%,29.98%;2018-2021业绩比较基准收益率分别为:-4.45%,24.51%,18.63%,19.59%;业绩比较基准为中证1000指数收益率*95%+一年期人民币定期存款利率(税后)*5%;现任基金经理乔亮(2019.8.21至今)。*万家中证500指数增强发起式成立于2019.5.23,A类2019-2021净值增长率为:20.20%,33.71%,22.82%;2019-2021业绩比较基准收益率为:5.65%,20.01%,19.59%,14.90%;业绩比较基准为中证500指数收益率*95%+一年期人民币定期存款利率(税后)*5% ;现任基金经理乔亮(2019.9.6至今)。万家创业板指数增强成立于2021.1.26,A类2021年净值增长率为10.29%;2021年业绩比较基准收益率为-0.69%;现任基金经理乔亮(2020.1.26至今)。*万家沪深300指数增强基金自2018年初采取指数增强策略。万家沪深300指数增强成立于2016.09.26(2018.07.09由万家瑞旭灵活配置混合型证券投资基金转型为本基金),A类2017-2021净值增长率为:1.55%,-19.58%,43.46%,43.49%,1.38%;2017-2021业绩比较基准收益率为:10.30%,-15.58%,34.21%,25.94%,-4.80%。现任基金经理乔亮(2019.9.6至今)。以上数据来自各基金定期报告。

万家人工智能A成立于2019.01.25,2019-2022年净值增长率分别为:20.99%,85.83%,32.42%,-42.03%;2019-2022年业绩比较基准收益率分别为:19.29%,18.27%,1.29%,-12.97%。业绩比较基准为中证800指数收益率*65%+上证国债指数收益率*35%。在银河三级分类中,万家人工智能A为偏股型基金(股票上限95%)(A类)。现任基金经理耿嘉洲(2020.5.14至今)。以上数据来自各基金定期报告。