如果有一套住宅,在三个月内四次“挂牌”(延期)出让,房东的出让心情只能用“迫切”来形容。

但如果这是一份基金公司的股权呢?

根据相关交易信息,2023年6月中下旬,上银基金20%的股权,再次在该中心挂牌出让。

这似乎已经是过去三个月内,该份股权的第4次挂牌(延期),也是这单股权在本月内的第2次延期。

可以说,自三月末以来,该份股权就一直处于“挂牌复挂牌(延期)”的进程之中。

这家基金公司的股东究竟在想什么?

新股东又可能来自何方呢?

挂牌股权的背后,似乎是个扑朔迷离的故事。

01

六月份第二次“挂牌”

6月下旬,上银基金管理有限公司20%的股权再度现身交易中心,发布挂牌公告。

这可能是该份股权过去三个月内的第4次挂牌(延期)。

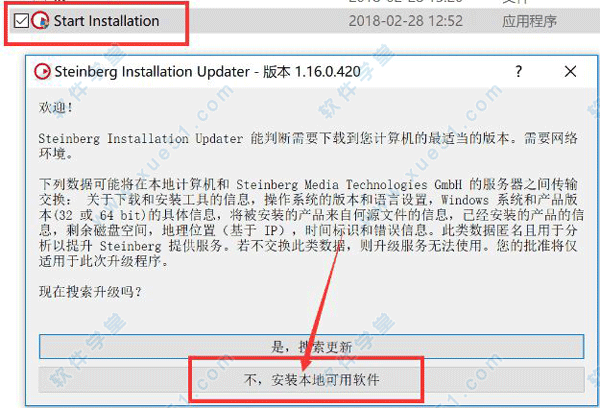

根据相关公告,上银基金20%股权,本轮挂牌的披露起始日为6月20日,期满日为7月4日(下图)。

初步统计,在上海市公共资源交易中心,上银基金20%股权这一标的名称,至少已经发布过4次。

除去6月20日这次外,还有今年6月1日,今年4月28日和3月30日(下图)。

几乎是每个月都要与广大投资者“加强印象”一次,堪称本年度投资者“最熟悉的股权标的”。

02

出让方为第一大股东上海银行

挂牌信息显示,上银基金管理有限公司此次20%股权的出让方,还是上海银行。

它也是上银基金,唯一有可能出让20%的股东。

因为,上银基金的股东一共就两位,上海银行持90%股份,中国机械工业集团有限公司持有剩余的10%股权。

换言之,上海银行在上银基金中有绝对的“控股权”和“话语权”。

03

挂牌价格不变

从挂牌节奏看,上海银行对于出让上银基金这部分股权的“意愿”十分坚定。

但从出让价看,它的态度又非常“强硬”。

最新公告显示,上银基金20%的的标的转让价格为3.388亿元,与2023年3月底的挂牌价格完全一致。

而它其余的挂牌信息,由于已不在公示期,暂时无法验证。

04

谁是潜在接盘者?

那么,究竟有谁可能接盘这部分股权呢?

首先的潜在买家,一定是基金公司的其他股东——因为,通常情况下,老股东有优先受让权。

但目前的信息显示,原股东在“是否放弃优先受让权”条款上,状态为“有人未表示”。

其次的潜在买家,通常是基金公司的管理层和员工,此前几年,骨干员工和员工持股计划是不少基金公司股权的重要“受让者”。

但此次挂牌公告显示,管理层拟参与受让意向为“否”。

而在这种情况下,上银基金公司的20%股权,目前走向只能算是在“迷雾之中”。

05

二股东也曾想出让

值得一提的是,上银基金的股权风云 ,还不止于这20%的股权。

小股东中国机械工业集团有限公司,在2021年年末、2022年也曾动过转让股权的心思。

当时曾有多次上银基金10%股权的挂牌转让信息,相关信息关联了中国机械工业集团有限公司。

但最终结果似乎也是, “不了了之”。

06

上银基金去年盈利约1.5亿

回头来看,上银基金去年的盈利还是比较可观的。

根据关联公司年报,上银基金截至2022末,资产管理规模为1530.45亿元,较上年末增长 28.58%,其中非货币公募管理规模919.39亿元,较上年末增长 37.18%。

报告期末,上银基金总资产为16.33亿元,净资产为13.67亿元,报告期内实现净利润1.51亿元,公募管理费收入2.57亿元,同比增长27.81%。

以此推算,上银基金最新挂牌价约为去年盈利的不到13倍(市盈率低于13倍)。和同行相比,这是个并不“昂贵”的估值。